中道咨询“黄埔班”建筑业

——培养建筑业行业骨干人才的黄埔军校!

会计科目设置不清晰?

核算与票据审核没有思路?

建筑业增值税如何缴纳与申报没有章法?

建筑业汇总纳税不会填表,难以衔接?

如果这些也是你的困惑,那么你需要有针对性的完整训练!

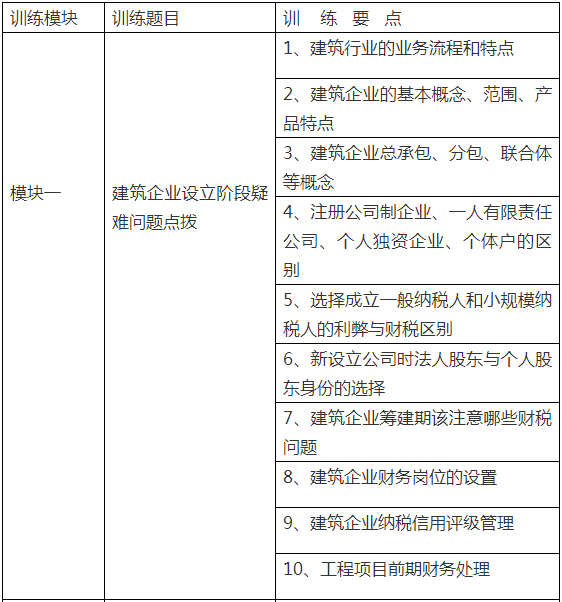

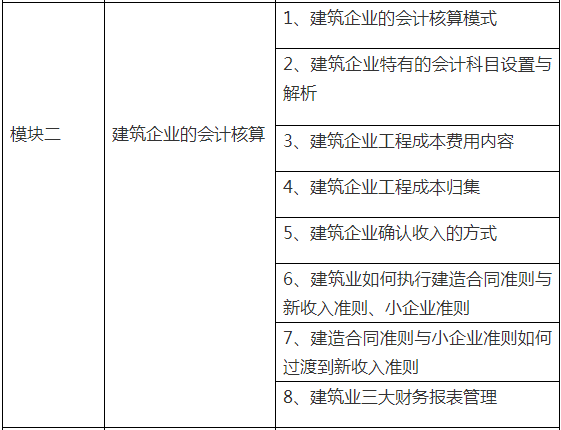

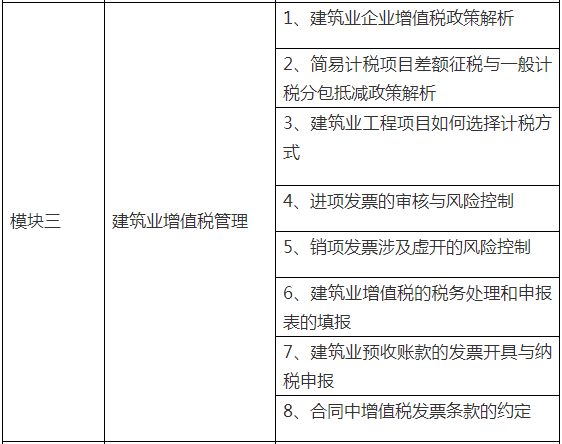

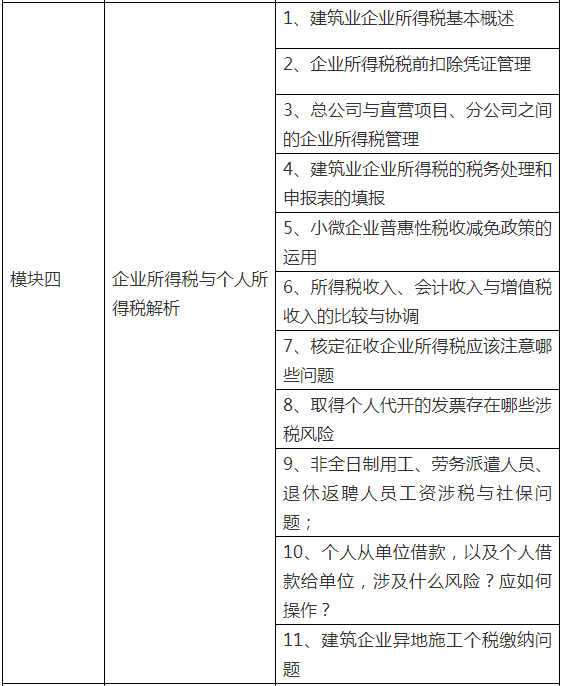

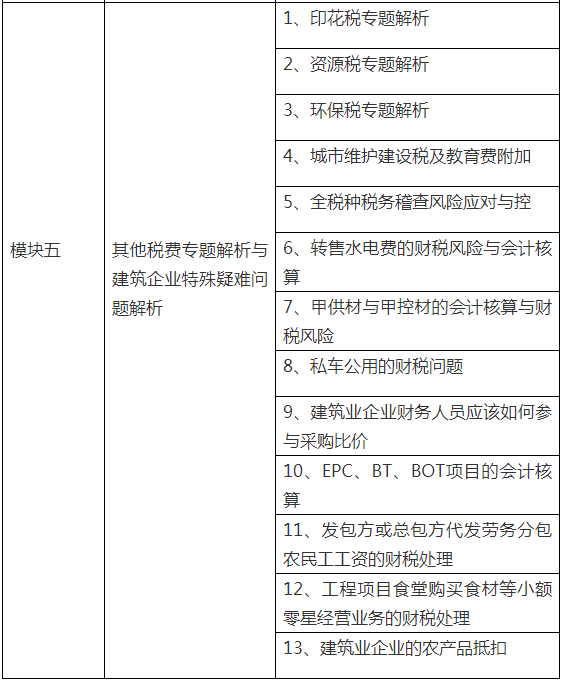

建筑行业在国民经济中发挥着重要作用,肩负着国民经济各部门的新建、扩建工程和技术改造工程的施工任务,是一个非常重要的行业,经营的特殊性决定了会计核算的特殊性和财税管理的特殊性,很多处理完全不同于常见的工业企业和服务企业。中道咨询深耕建筑业财税十余年,针对建筑行业的骨干财务人员推出财税训练黄埔班,囊括设立阶段疑难问题点拨、会计核算、增值税管理、企业所得税申报与个人所得税解析、其他税费与建筑企业特殊疑难问题解析五大模块,凝聚实务工作中百个训练案例,帮助财务人员迅速了解基本知识,掌握工作技能,成为优秀的建筑业会计人员。

1、覆盖建筑业财务人员工作全过程,抓住核心实操点,提纲挈领,轻松把握建筑业财税实践应用;2、采用全国唯一创新的讨论训练模式,强调讨论、互动与应用,掌握业务+会计+税务+工具四位一体的会计工作体系;3、黄埔班以班级为单位学习,设有班主任(负责整个班级的学习和运营),组长(负责及时收集反馈组员的建议和意见,负责本组纪律和作业完成情况),记录(负责将本组讨论的最终结果记录在答题纸上);4、黄埔班采用系列课程授课模式,一共五节课,是把基础建筑业财务知识做一个完整的系统学习,让您迅速进阶为企业的骨干人才;5、本课程采用打分评选制度,课堂练习和课后作业相结合,督促您真正的参与其中,学到财税知识;6、黄埔班安排有专门的辅导员跟进学习进度和学习掌握情况,及时解答课堂练习和课后作业过程中遇到的财税问题;7、课程结束后举办毕业典礼,颁发结业证书,并授予优秀学员荣誉称号。并给与培训中的优胜组颁发奖杯;8、学员之间交流互动,形成紧密圈子,相互学习,共同进步。

1、 每期课程包括五大模块,每个模块训练一天(采用:讲+练+讲的授课模式),共计五天;2、 小班授课(每班 60 人),固定人员,固定分组,老师讲解与分组训练紧密结合,课程结束经考试合格后,由中道咨询颁发《黄埔班建筑业财税训练》结业认证;

对于建筑业财税工作进行完整、系统的梳理,通过最贴近实操的训练,让您可以轻松应对建筑业财税实务处理问题,提升日常工作效率,迅速的成长为企业财务团队的骨干人才。